Raccolta e rating

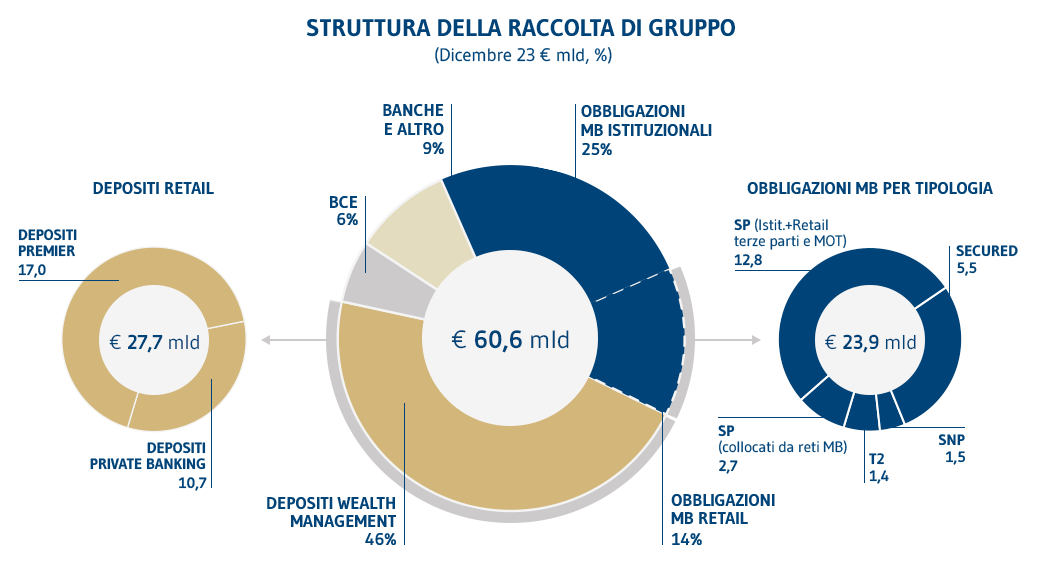

La nostra strategia di raccolta si è significativamente evoluta e diversificata nel corso degli anni. Le emissioni di obbligazioni rappresentano oggi meno della metà della nostra provvista contro più del 60% nel 2005, il lancio di Mediobanca Premier nel 2008 ci ha permesso di avere accesso ai depositi retail.

Complessivamente, la nostra raccolta proviene oggi al 57% ca. da investitori retail. Il 13% proviene delle nostre obbligazioni vendute al retail, mentre il 44% della raccolta proviene dai depositi del Wealth Management.

Sul sito Prodotti emessi da Mediobanca è possibile trovare tutti i dettagli relativi alle nostre emissioni (prospetti, tipologie, scadenze, destinatari, etc..)

- Struttura della raccolta ben diversificata: 57% retail (13% obbligazioni, 44% depositi WM) e 43% istituzionale (32% titoli, 11% banche e altro)

- Titoli MB pari a €28,7mld: €18,5mld senior preferred, €2mld SNP, €1,7mld T2, €6,5mld secured

- Depositi Wealth Management pari a €28,2mld: €17,9mld Premier, €10,3mld Private Banking

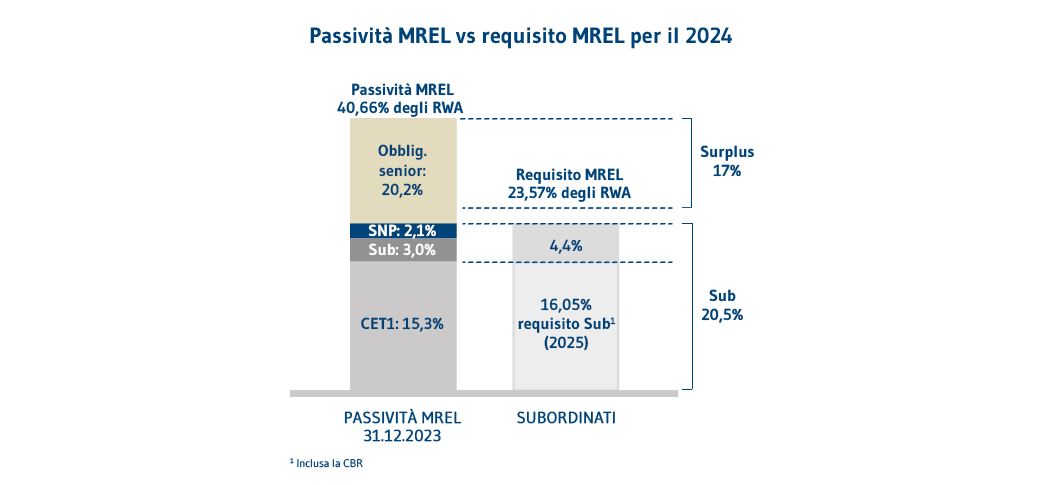

Il requisito MREL per il 2024, tra i più bassi dell’UE, è stato sostanzialmente confermato:

- 23,57% RWA

- 5,91% LRE (Leverage Ratio Exposure

- I fondi propri e le passività ammissibili MREL sono pari al 43,5% degli RWA, con un surplus di circa il 20% degli RWA rispetto al requisito

- Oltre il 90% del requisito

Indicatori di provvista e liquidità (al 30 giugno 2024)

| LCR | NSFR |

|---|---|

| 159% | 117% |