Il Gruppo Mediobanca oggi

Ci posizioniamo fra le migliori banche europee per crescita di ricavi, redditività, remunerazione degli azionisti e performance di mercato

Mediobanca è un gruppo finanziario specializzato, il cui modello di business si fonda su settori di attività sinergici fra di loro, ad alta marginalità e bassa intensità di capitale, in cui il gruppo detiene un solido posizionamento competitivo.

- Dal 2016 ci siamo affermati nel mercato italiano del Wealth Management, che presenta interessanti opportunità di crescita nel lungo termine. Serviamo la clientela Affluent con Mediobanca Premier e la clientela HNWI e UHNWI con Mediobanca Private Banking e CMB MONACO.

- Nell'attività di Corporate & Investment Banking, che rappresenta le nostre radici, deteniamo una leadership incontrastata in Italia. Serviamo le imprese con soluzioni di altissimo livello di Advisory, Lending, Capital Market e Specialty Finance. Disponiamo, inoltre, di una consolidata presenza all’estero, in particolare in Spagna, Francia e Germaia.

- Fin dalle nostre origini siamo presenti nel mercato del Consumer Finance, dove la nostra controllata Compass Banca rappresenta uno dei tre principali operatori in Italia.

Il piano industriale 2023-2026 prevede una ulteriore crescita del gruppo e del rendimento per tutti gli stakeholder grazie all’efficacia e alla distintività del modello di business, pur in un contesto macroeconomico previsto sfidante per l’intero comparto finanziario.

Principali dati finanziari (al 30 giugno 2024)

L’esercizio 2023/24 chiude con solidi risultati:

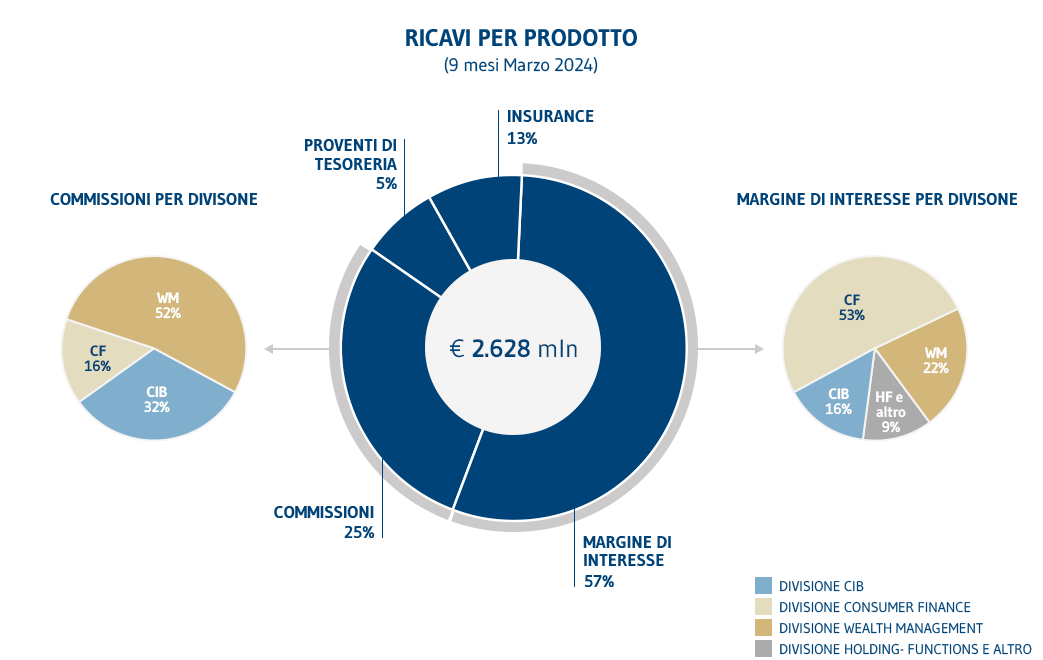

- Ricavi ai massimi storici €3,6mld (+9% A/A), trainati in particolar modo dalla crescita dei ricavi a basso assorbimento di capitale

- TFA in crescita a circa €100mld (+13% A/A) e RWA in calo a €48mld (-7% A/A)

- Indice costi/ricavi stabile al 43%; costo del rischio in calo a 48pb

- Utile netto a €1.273mln (+24% A/A), cui corrisponde un EPS pari a €1,53 (+27% A/A)

- ROTE1 al 14% (+1pp A/A) e RORWA al 2,7% (+30pb A/A)

- DPS totale a €1,07 (+26% A/A), che corrisponde ad un pay-out del 70% e si compone di un acconto di dividendo di €0,51p.a. già pagato a maggio 2024 e di un saldo di €0,56p.a. che verrà pagato a novembre 2024

- Percorso di Sostenibilità e Responsible Banking di Piano ben avviato

| CONTO ECONOMICO | Valore CONTO ECONOMICO | STATO PATRIMONIALE | Valore STATO PATRIMONIALE | ALTRE INFORMAZIONI | Valore ALTRE INFORMAZIONI |

|---|---|---|---|---|---|

| Ricavi | € 3,6 mld | Totale attivo: | €99,2 mld | S&P rating | BBB |

| Risultato operativo | € 1,8 mld | Impieghi alla clientela | € 52,4 mld | Fitch Rating | BBB |

| Risultato netto | € 1.273 mln | Raccolta | € 63,7 mld | Moody's | Baa1 |

| Costi/ricavi | 43% | Impieghi/raccolta | 82% | Payout | 70% |

| Costo del rischio | 48 p.b. | TFA | € 99 mld | Capitalizzazione | € 11,4 mld |

| ROTE1 | 14% | CETI | 15,2% | Dipendenti | 5.443 |

1) ROTE calcolato con l’utile netto rettificato (margine operativo al netto di rettifiche nette su crediti, risultato di terzi ed imposte, con tassazione normalizzata al 33%, al 25% per PB e AM, al 4,16% per il INS).

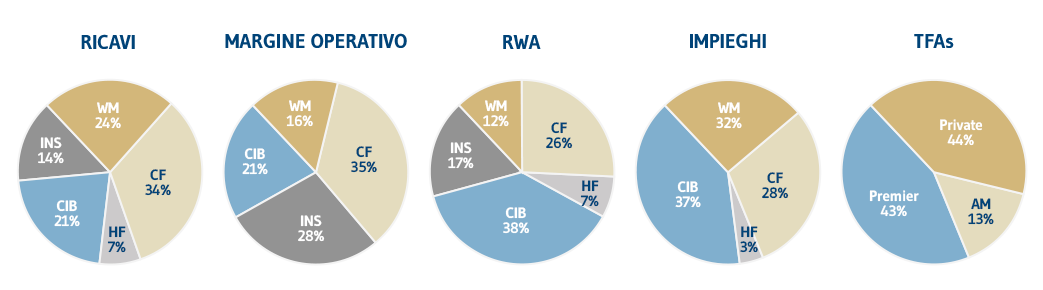

La nostra struttura si fonda su tre pilastri complementari e sinergici: il risparmio gestito e il Private Banking, settori in cui ci siamo progressivamente affermati negli ultimi anni e su cui intendiamo investire ulteriormente anche attraverso acquisizioni mirate; la storica attività di banca d’affari (Corporate & Investment Banking), di cui siamo leader in Italia con una radicata presenza all’estero; l'attività di Consumer Banking che ci ha visto pionieri in Italia fin dalle origini.

Attualmente, i nostri ricavi sono bilanciati tra attività corporate/insurance (circa il 40%) e attività retail/private (circa il 60%). I ricavi delle partecipazioni si riferiscono prevalentemente alla quota del 13% in Assicurazioni Generali (da valorizzazione con equity method).

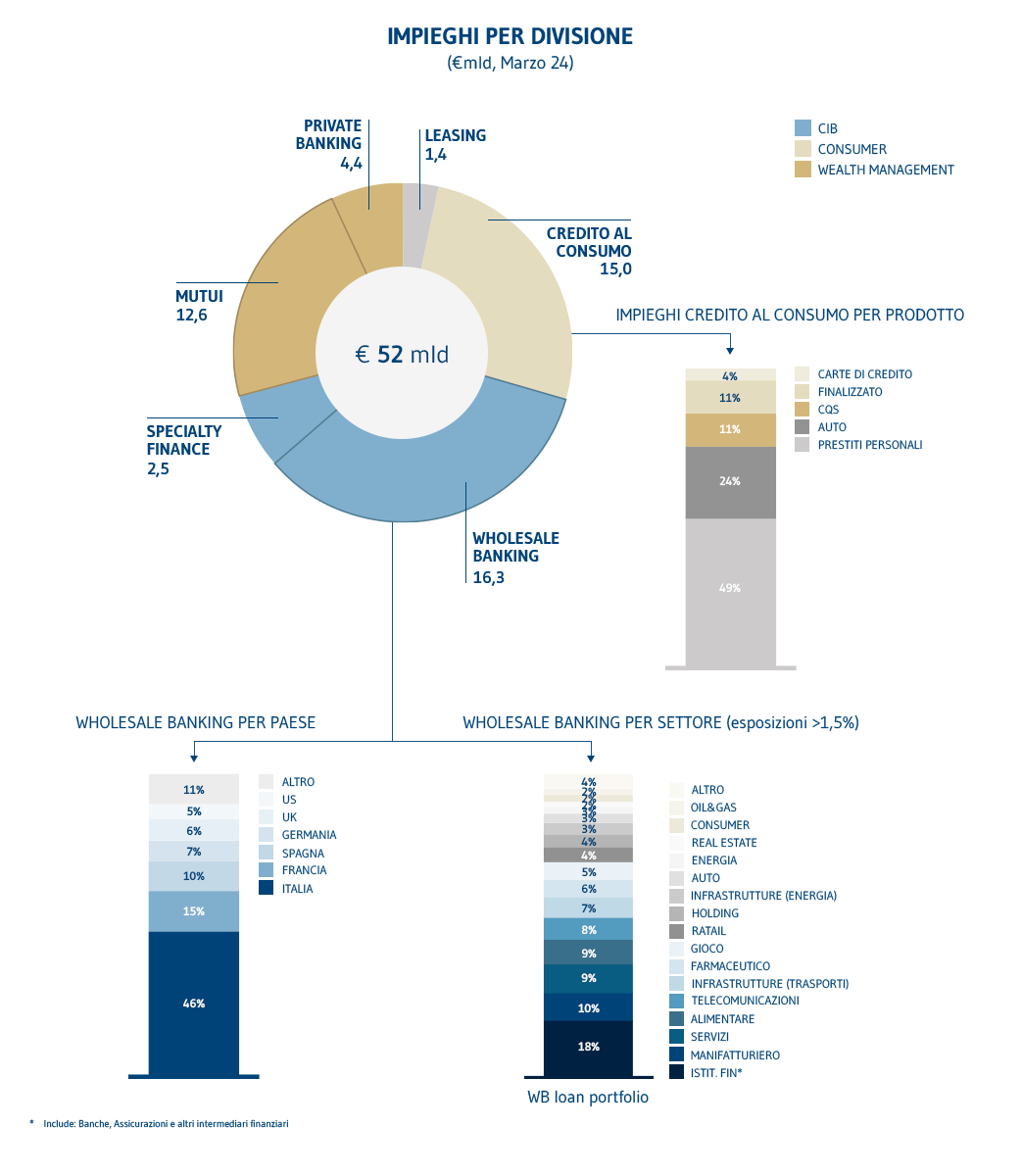

Nel corso degli ultimi anni abbiamo diversificato gli impieghi, bilanciando corporate e retail.

Impieghi corporate:

- nel wholesale banking il nostro gruppo è concentrato su large corporate, e circa la metà degli impieghi è realizzata all’estero;

- il nostro portafoglio è diversificato per settore di attività ed è sempre meno concentrato;

- non siamo presenti nelle attività FICC (reddito fisso, valute e commodities), in corso di ristrutturazione globale, e neppure in segmenti/prodotti problematici quali le piccole imprese italiane, il mercato dello shipping e lo sviluppo immobiliare.

Impieghi retail:

- gli impieghi retail sono rappresentati per circa la metà da credito al consumo e per la restante parte principalmente da mutui residenziali;

- il libro impieghi di credito al consumo è granulare con scadenza media a 24 mesi, più della metà è costituito da prestiti personali.

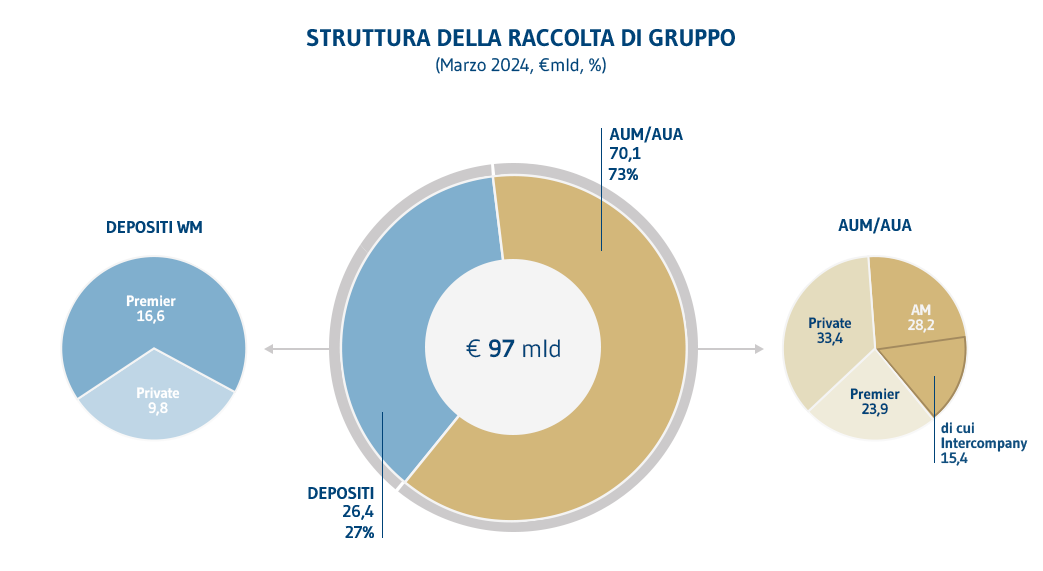

- TFA pari a circa €107mld a fine dicembre 2024

- AUM/AUA pari oltre il 70% dei TFA

- I depositi WM pari a circa €28,2mld